Cómo el sistema financiero creó la deuda y nos arrastró a donde estamos ahora

Por Marco Antonio Moreno

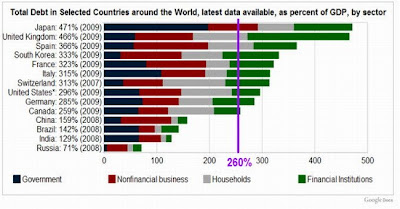

El colapso económico es inminente. Los países más industrializados del mundo enfrentan una gran crisis de deuda provocada por el quiebre del crédito del año 2008, tras la crisis de las hipotecas inmobliarias y la caída de Lehman Brothers. Estas crisis originadas por un colapso del crédito resultan ser mucho más prolongadas y profundas que las crisis desatadas por un estallido inflacionario. Gran parte del mundo se enfrenta a este tsunami de la deuda que los tiene al borde de la bancarrota, como Grecia, Irlanda y Portugal. Sin embargo, ¿puede hablarse de bancarrota cuando estos países poseen enormes riquezas en capital humano y recursos productivos? De acuerdo al actual sistema financiero sí. Y por eso que los Servicios Públicos están siendo recortados y los Bienes Públicos están siendo privatizados. A los gobiernos (y es cierto que hay muchos gobiernos irresponsables y corruptos, como los que financian guerras) se les suele cargar todo el peso del gasto excesivo. Y esto que deben asumir los gobiernos de turno, recala en todos los contribuyentes por igual. Nadie se escapa, haya o no disfrutado de la espiral de consumo o de la inflación de la burbuja de crédito. Por eso en este post intentaré describir cómo se creó la enorme espiral de deuda que hoy tiene al mundo en el pánico.

Contrariamente a la creencia popular, el dinero que circula por el mundo no es creado por los gobiernos sino por la banca privada en forma de préstamos, que es el origen de la deuda. Este sistema privado de creación de dinero se volvió tan poderoso en los últimos dos siglos, que ha llegado a dominar a los gobiernos a nivel mundial. Sin embargo, este sistema contiene en sí mismo la semilla de su propia destrucción, y es lo que estamos experimentando en la actual crisis: la destrucción del sistema financiero que hemos conocido, dado que no tiene ningún tipo de salida por las vías convencionales. Dado sus colosales niveles, se trata de una deuda que es indevolvible.

Para comprender ésto hay que señalar que el sistema financiero ha funcionado siempre como un gigantesco esquema ponzi, donde los nuevos deudores permiten mantener la velocidad del crédito. Si se produce un colapso de los nuevos deudores el sistema se queda sin la opción de conceder más crédito y a medida que esta opción se endurece en el tiempo, el sistema entero colapsa y requiere inyecciones de liquidez con la esperanza de que los flujos vuelvan a la normalidad. El adiestramiento del adn colectivo a la dependencia del crédito dio resultado a este retorno a la normalidad durante varias décadas. Pero hasta el adn acusa fatiga: y en esta codependencia al crédito recuerda los síntomas de la esclavitud: la esclavitud a la deuda.

La creación de dinero a través del sistema de reserva fraccionaria

Los bancos centrales son los responsables de la oferta monetaria primaria, o base monetaria, conocida también como dinero de alto poder expansivo. Este dinero de alto poder expansivo es el que llega a los bancos privados, que son quienes lo reproducen por la vía del crédito. La reproducción del dinero original depende de la tasa de encaje, o reservas mínimas requeridas, que produce el efecto inverso: ante menor exigencias de reservas, mayor es la cantidad de dinero que crea la banca privada. Esto se conoce como el multiplicador monetario, y su fórmula, de gran simpleza es m=1/r, donde m es el multiplicador monetario, y r el nivel de reservas exigidas, en porcentaje.De este modo, ante un nivel de reservas del 50% (r =0,5 en la ecuación), el multiplicador monetario es 2, como era en los orígenes de la banca inglesa en el año 1630. Si el nivel de reservas es del 20%, el multiplicador monetario es 5, y si las reservas exigidas son del 10%, el multiplicador es 10 (m=1/0,1) , lo que indica que se está multiplicando diez veces la cantidad de dinero real ofrecida por el banco central.

Gran parte de la desregulación financiera promovida desde los años 80 consistió en dar a los bancos la mayor de las libertades para la estimación de sus reservas. De este modo el clásico estigma de reservas en torno al 10% o 20%, fue reducido a niveles del 1%, e incluso inferiores, como lo fue con Citigroup, Goldman Sach. JP Morgan y Bank of America que, en sus momentos más serios, afirmaban tener una tasa de encaje del 0,5%, con lo cual el multiplicador (m=1/0,005) permitía crear 200 millones de dólares con un solo millón de dólares en depósito. Y en el período de la burbuja, las reservas llegaron a ser inferiores al 0,001%, lo que indica que por cada millón de dólares en depósito real, se creaban 1.000 millones de dólares de la nada.

Esta fue la gallina de los huevos de oro para la banca. Una gallina que era a todas luces insostenible y que fue asesinada por la propia codicia de los banqueros que se arrimaron al carro del crecimiento exponencial del dinero hasta que este colapsó, demostrando que toda ficción se asfixia en la conjetura, y nada es sino sólo lo que es. El remedio que ofrecían los bancos centrales era muy simple: apenas husmeaban un incremento de la inflación elevaban la tasa de interés para así encarecer el crédito y bloquear los potenciales nuevos préstamos (cortando de este modo los potenciales nuevos préstamos) e incentivando, a tasas más altas, el “ahorro” seguro de los prestamistas.

¿Se logra entender ahora el abismo en el cual estamos, y por qué gobiernos y bancos centrales corren a tapar esos enormes agujeros que dejó el dinero falsamente creado? ¿Se entiende por qué la Fed y el Banco Central Europeo corren a rescatar la basura de los activos tóxicos creada en este tipo de operaciones? Si queda con dudas, cuelgo aquí este clip que puede ayudar a comprender parte importante de este fenómeno. Este documental fue realizado el año 2006 y contiene serias advertencias que no fueron escuchadas ni por los gobiernos ni por la gente. Por algo será.

Comentarios

Publicar un comentario